这是国民党的伤兵,断手断脚的,身边也没人照顾,很多国民党军队军阀气息太浓,各自为政,缺少我解放军队伍那种团结友爱的作风。

广发小盘成长混合的股票仓位升至两年来最高水平。

7月17日晚间,广发基金副总经理刘格菘管理的广发小盘成长混合基金2024年二季报率先披露,该只基金持仓中的前十大重仓股和最新观点也随之出炉。

作为刘格菘管理时间最长的基金,截至2024年二季度末,广发小盘成长混合基金的资产净值为59.02亿元,较一季度末时的66.01亿元再度缩水6.99亿元。

2024年二季度,广发小盘成长混合基金A类基金份额净值增长率为-7.34%,C类基金份额净值增长率为-7.44%,同期业绩比较基准收益率为-7.98%。

虽然广发小盘成长混合基金在2024年二季度的业绩略微跑赢基准,但与2024年一季度跑输基准却呈现净申购态势不同的是,广发小盘成长混合基金在2024年二季度遭净赎回1.87亿份。这也是该基金自2021年三季度以来,遭遇最大份额的净赎回。

仓位方面,广发小盘成长混合在2024年二季度末的股票仓位为93.55%,是2022年二季度以来的最高仓位。此外,广发小盘成长混合的前十大重仓股占基金净值比为61.30%,与一季度末时的56.53%相比,前十大重仓股持股集中度则小幅度提升。

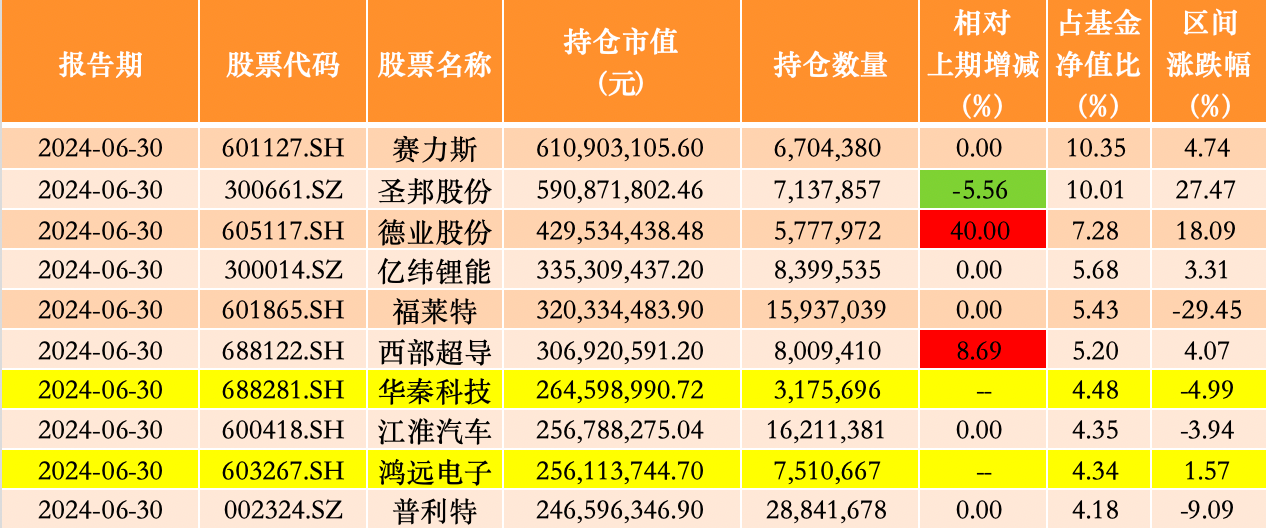

具体来看,2024年二季报显示,广发小盘成长混合的前十大重仓股依次为赛力斯(601127.SH)、圣邦股份(300661.SZ)、德业股份(605117.SH)、亿纬锂能(300014.SZ)、福莱特(601865.SH)、西部超导(688122.SH)、华秦科技(688281.SH)、江淮汽车(600418.SH)、鸿远电子(603267.SH)、普利特(002324.SZ)。

持股变动方面,两家国防军工行业企业华秦科技、鸿远电子新进前十大重仓股名单,所占基金净值比依次为4.48%、4.34%,上述2只个股均为首次进入前十大重仓股。其中,华秦科技于2023年末首次被刘格菘买入,鸿远电子则是首次被买入就新进前十。

二季报显示,刘格菘还大幅度增持了德业股份、西部超导,加仓幅度依次为40%、8.69%。

值得一提的是,此前连续11个季度稳定在前十大重仓股的晶澳科技(002459.SZ)、原为一季度末第五大重仓股的锦浪科技(300763.SZ)则在2024年二季度退出了前十大重仓股名单。

“基金行业配置变化不大,低位适当增加了军工及半导体设备行业的配置,光伏及其产业链、锂电池、新能源车等全球比较优势资产方向维持原有配置水平。”刘格菘在二季报中写道,今年上半年全球比较优势制造业资产依然表现不理想,也拖累了广发小盘成长混合的中长期业绩表现。

来源:澎湃新闻记者据Wind数据统计

对于2024年上半年分化明显的市场结构,刘格菘的理解是市场整体风险偏好水平还没有明显提升,资金追求“高股息”类相对确定性资产的行为形成了市场当前的格局。

刘格菘指出,此前深入研究了全球比较优势制造业的特征,并对上述资产进行了布局。过去三年,尤其是2023年以来,这个方向的资产股价表现跑输大盘较多,新能源行业整体股价表现主要受到负贝塔拖累,即使业绩持续超预期的个股的股价表现也受估值下降影响,表现低于预期。

以广发小盘成长混合重仓方向之一的光伏组件行业为例,刘格菘表示,内部竞争加剧导致供给暂时失衡,外部贸易保护主义抬头,光伏行业所面临的困境对于以出口为主的优势制造业来讲有一定的代表性。其在这个方向的配置较重,过去两年基金净值表现较差,一方面是供给失衡导致的优势制造业公司景气预期下降,资产价格提前剧烈反应;另一方面是成长风格受压制导致的优势制造业资产价格超跌。

“站在当前时点,我们反复思考,这种失衡是暂时的还是长期的?中国制造业的比较优势会不会被替代?”从积极的方面,刘格菘称,看到了产品价格大幅下跌后,产业层面已经开始在优化,不具备竞争优势的企业在加速退出,龙头公司也开始在知识产权保护等方面发力,捍卫自身正当权益,巩固行业竞争优势。

刘格菘认为,低于成本价的竞标一定不可持续,期待行业供给格局优化后,全球比较优势制造业会迎来新的成长空间。从研发储备、上下游供应链配套优势的角度来看,中国制造业的长期比较优势依然突出,短期失衡问题解决后,很多行业将会更加稳步、健康、有序地发展。

“当前在线配资平台 ,全球比较优势制造业的估值处于历史较低分位,随着未来行业重新进入良性发展阶段,我们对该行业的市场表现抱有信心。”刘格菘表示。

发布于 2024-12-18

发布于 2024-12-18